티스토리 뷰

목차

목차

부동산을 매매할 때 발생하는 소득에 대해 부과하는 양도세율표에 대해 자세하게 안내해드리도록 하겠습니다. 양도세율은 세법에 따라 다양한 세율이 적용되는데요, 올해인 2024년 기준 부동산 양도세율표에 대해 알아보고 세율도 함께 안내해드리도록 하겠습니다.

부동산 양도세율

보통 부동산 양도세율은 부동산 보유기간, 주택 수, 조정대상지역 여부에 따라 다르게 적용됩니다.

기본세율이 있고 주택 수나 보유기간에 따라 적용되는 공제 내용이 다르기 때문에 내가 어떤 공제 내용에 속하는지 알아두는 것도 좋겠습니다. 따라서 부동산 양도를 생각하고 계신 분들은 어느정도의 양도세가 나올지 궁금하실텐데요,

지금부터 부동산 양도세율표에 대해서 안내해드립니다.

부동산 양도세율표

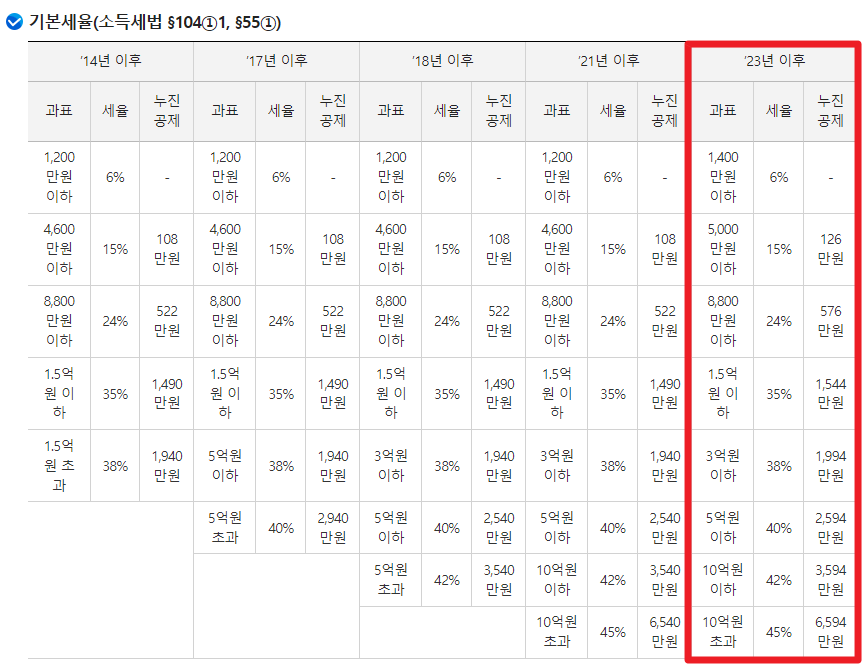

아래는 기본세율입니다. 양도세는 보통 부동산이 넘어가는 과정에서 차익에 대한 금액을 과세표준으로 하고 있는데요, 내가 1억에 부동산을 매입해서 2억에 넘겼다면 1억이 과세표준이 되는 것 입니다. 그렇다면 1억이라는 과세표준이 1.5억원 이하인 구간에 해당하므로 양도세율표에 따라 양도세율은 35%가 적용되는 것 입니다.

양도세율표 이미지를 보시면 주택 수에 따라서도 양도세율이 다르게 적용되는데요 1주택일 경우 12억원 이하의 부동산이라면 비과세에 해당하지만 1주택 일지라도 조정대상지역에 해당한다면 기본세율이 적용됩니다.

양도세율표를 통해 확인해보시면 총 8개의 구간으로 구분됩니다. 보통 양도세는 양도차익으로 계산되며 양도가액에서 취득가액을 빼준 뒤 필요경비 등 영수증을 갖고 있는 경우 공제되기도 합니다. 그럼 지금부터 양도세율표 계산방법에 대해 살펴보겠습니다.

부동산 양도세율표 중과세율

1가구 2주택자의 경우 조정대상지역이라면 기본세율에 20%P가 추가로 적용되고 3주택자라면 30%P가 추가로 적용되기 때문에 우리는 양도소득세를 계산할 때 중과세율에 적용되는지 잘 파악해야 합니다.

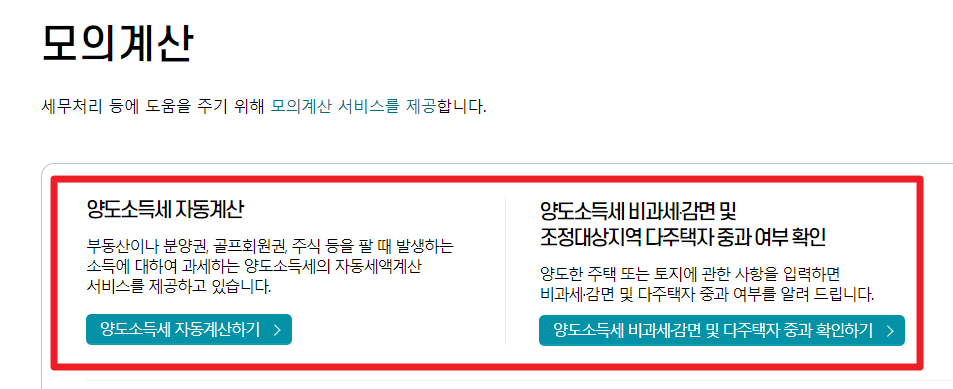

계산을 할때 아래와 같은 양도소득세 중과세율 적용대상인지 모의계산기를 통해 미리 파악할 수 있습니다.

부동산 양도소득세율 과세표준을 구할 때는 양도차익에서 장기보유 특별공제를 적용한 다음 계산하게 되는데요, 이 처럼 모의계산기를 이용할 경우 매우 쉽고 빠르게 양도소득세를 계산할 수 있습니다.

양도소득세는 과세표준 X 세율 - 누진공제액 을 차감하는 방식으로 계산되며 주택의 보유 기간에 따라 최대 80% 까지 공제될 수 있습니다. 즉 너무나 복잡한 과정이기 때문에 이 처럼 양도소득세율을 따져가며 계산하는 것 보다는 양도소득세 자동계산기를 활용하는 것이 가장 쉽게 느껴집니다.

특정 지역의 부동산 시장 안정을 위한 정책으로 정부는 조정대상지역을 정하고 이 안에 위치해있는 부동산일 경우 양도소득세율이 가산으로 적용됩니다. 따라서 조정대상지역 내 1세대 1주택의 경우 2년 이상 거주시 12억원까지는 비과세 혜택을 받을 수 있습니다.

장기보유특별공제는 부동산 보유기간에 따라 적용되고 주택의 경우 3년 이상 보유할 경우 적용이 됩니다.

오늘 부동산 양도소득세율에 대해 자세하게 안내해드렸습니다. 부동산의 보유 기간이나 주택 수, 조정대상지역 여부에 따라 양도소득세율이 다르게 적용되는 것 알려드리며 정확한 계산을 통해 세금을 최대한 절감하는 것이 중요합니다.

이 글을 통해 부동산 양도소득세율과 게산방식에 대한 이해가 높아졌길 바라겠습니다.